美國 FOMC 會議中,聯準會主席鮑爾釋出偏向鴿派的訊息,引發市場對降息的預期,資金持續回流債市,無論是投資等級債、非投資等級債,乃至於整體債券基金,自 5 月初由淨流出轉為淨流入以來,已連續 18 週呈現資金淨流入。

凱基投信表示,連續 18 週呈現資金淨流入的現象,反映債券的雙重吸引力 :,一方面是債券原有的票息收益,一方面則是降息後可能帶來的資本利得,驅動市場資金持續流向債券資產,展現投資人對債券市場的高度青睞。

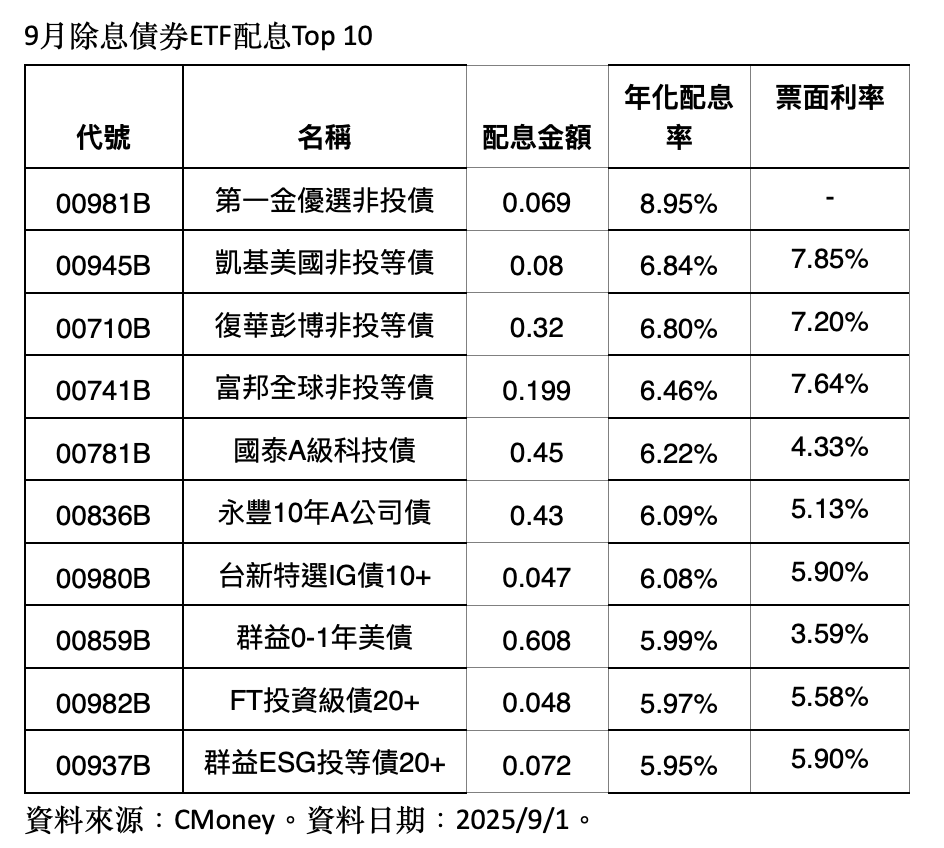

凱基投信指出,總計目前 9 月已有 37 檔債券 ETF 公布配息,年化配息率前十名配息介於 8.95%~5.95% 之間,6% 以上的有 7 檔,配息率名列前茅的四檔皆為非投等債 ETF,反映配息實力的票面利率,相對高的也是非投等債。

凱基美國非投等債 ETF 研究團隊表示,關稅傳導效果顯現,續領失業金人數續創近年高位,顯示勞動市場維持降溫趨勢,受到美國軟硬經濟數據好壞參半的影響,市場對未來一年降息預期回落至 4.3 碼。

凱基美國非投等債 ETF 研究團隊指出,長債標售結果相對不佳,美國聯準會官員態度分歧,因此即便今年底前降息態勢不變,但受到經濟數據、降息預期、供需狀態,以及貨幣政策等四股力量牽動,預期美國十年期公債殖利率仍將持續在 4%~5% 之間區間震盪。

凱基美國非投等債 ETF 研究團隊認為,有鑑於美國第二季經濟成長率優於市場預期,企業資產負債表狀況良好、再融資壓力可控、資本市場流動性佳、不良資產規模較小,預期 2025 年違約率將為 1.5%,遠低於美國非投資等級債券長期平均違約率 3.0%。

由於利率波動風險仍存,凱基美國非投等債 ETF 研究團隊建議,債券投資應以追求票息收益為核心,並適度縮短存續期間,而在市場震盪之際鎖定票息收益,從而有效平衡波動風險,可在不確定市場環境中,穩健布局,充分利用美國經濟增長與企業基本面的優勢。

(首圖來源:shutterstock)