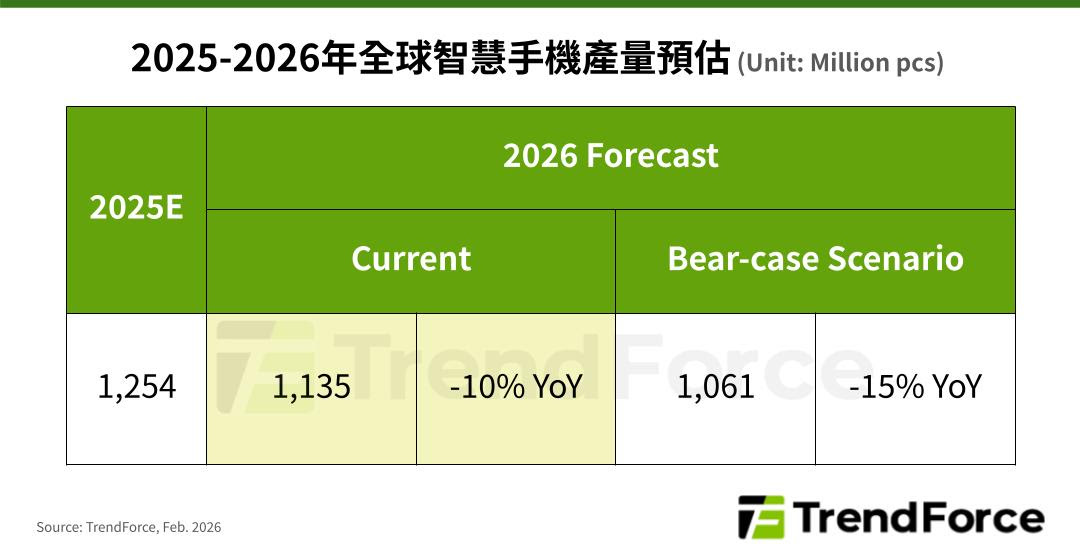

根據 TrendForce 最新智慧手機研究,2026 年全球手機生產表現受記憶體價格高漲影響,恐呈現 10% 的年衰退,總量約降至 11.35 億支。

然而,記憶體漲勢未歇,加劇終端售價與消費者期望之間的差距,恐導致終端需求更加疲弱。因此,TrendForce進一步預測在悲觀情境(bear-case scenario)下,今年全球手機生產年減幅度將擴大至15%或更甚;而各品牌因產品結構、區域布局不同,受衝擊程度也將各異。

以主流記憶體容量8GB+256GB為例,2026年第一季的預估合約價格相較2025年同期大幅上揚近200%。過往記憶體在智慧手機的BOM cost占比約為10-15%,如今已快速上升至30-40%。TrendForce認為,上調終端售價似乎已成為維持營運的必要手段,品牌同時須重新調整產品比重或配置,以因應當前記憶體持續飆漲的市況。

在年減15%的悲觀情境假設下,分析全球前八大智慧手機2026年生產情況。Samsung為手機市占第一的品牌,又是記憶體產業龍頭,具備垂直整合優勢,但預期仍將因整體行情走弱而出現產量下滑,惟年減幅度將較中系品牌收斂。市占並列第一的Apple則因高階機種占比較高,對高漲的記憶體成本有較佳的吸收能力,加上其消費客群對終端售價調整的接受度也相對較高,對其生產表現形成一定支撐。

Xiaomi和Transsion的低階機種占比較高,對成本波動耐受度較差,目標客群也對價格變化極為敏感,在記憶體價格漲勢未歇的情況下,預料其2026年產量下修幅度較大。

而主要經營中國市場的vivo、Oppo、Xiaomi及Honor,2026年除面臨記憶體成本壓力外,還須應對Huawei的強勢競爭。Huawei今年以推廣鴻蒙平台(HarmonyOS)為首要目標,終端定價策略相對彈性。此外,Huawei在中國市場具備獨特的市場地位,品牌號召力難以撼動,預期將對一眾中系品牌的市占與生產表現形成實質排擠。就目前預測來看,TrendForce認為Huawei在悲觀情境假設下將是眾品牌中產量修正幅度最小者,甚至有望逆勢成長。

TrendForce指出,儘管本輪終端衰退是由記憶體漲價觸發,但因當前電子設備功能普遍相當完備,可充分滿足多數消費者的日常需求,導致換機誘因下降、週期延長,即便未來記憶體價格回穩,此一深層的結構變化短期內恐怕也難以逆轉。

(首圖來源:Unsplash)