中國最大晶圓代工廠中芯國際警告,由於大規模產能擴張以因應晶片強勁需求,今年折舊成本將暴增,將對毛利率造成壓力。

中芯國際聯席執行長趙海軍在財報電話會議中表示,公司將維持高資本支出,雖然帶動快速營收增長,但也對毛利率造成相當大的折舊壓力。這是為了抓住中國晶片設計公司的需求機會。

趙海軍指出,以往針對中國市場的半導體供應鏈主要依賴海外設計與製造,但今年已逐步轉向中國本地生產。類比電路的過度速度最快,其次是顯示驅動器、影像感測器與記憶體、微控制器(MCU)以及邏輯晶片。

趙海軍透露,中芯國際已經新增 5 萬片 12 吋晶圓月產能,今年還要繼續擴產,預期年底將再新增約 4 萬片月產能。受外圍環境因素影響,公司提前購買了部分關鍵設備,但配套設備可能尚未購買,故已購買的設備不一定能在今年形成完整的生產能力。

此外,AI 記憶體需求強勁,擠壓了其他領域供應,特別是中低階手機,導致記憶體短缺並推升製造成本,這也令終端產品的需求下降,導致晶圓廠收到的中低端訂單減少,但與 AI、記憶體、中高階應用相關的訂單增加。

以國別來看,中國仍是中芯國際最大市場,第四季占營收 87.6%,美國則占 10.3%。

中芯國際 2025 年資本支出 81 億美元,較 2024 年增加 10.5%,高於年初預期,因應對客戶強勁需求、外部環境變化以及設備交付時間加長。趙海軍指出,為努力掌握當地製造需求,公司持續高投入,推動了公司收入規模的快速成長,但也給毛利率帶來了極大的折舊壓力。

隨著新廠開辦期開始計提折舊,預計 2026 年總折舊按年增加約 30%,中芯國際將努力保持高利潤和降低本增效來對抗折舊壓力。

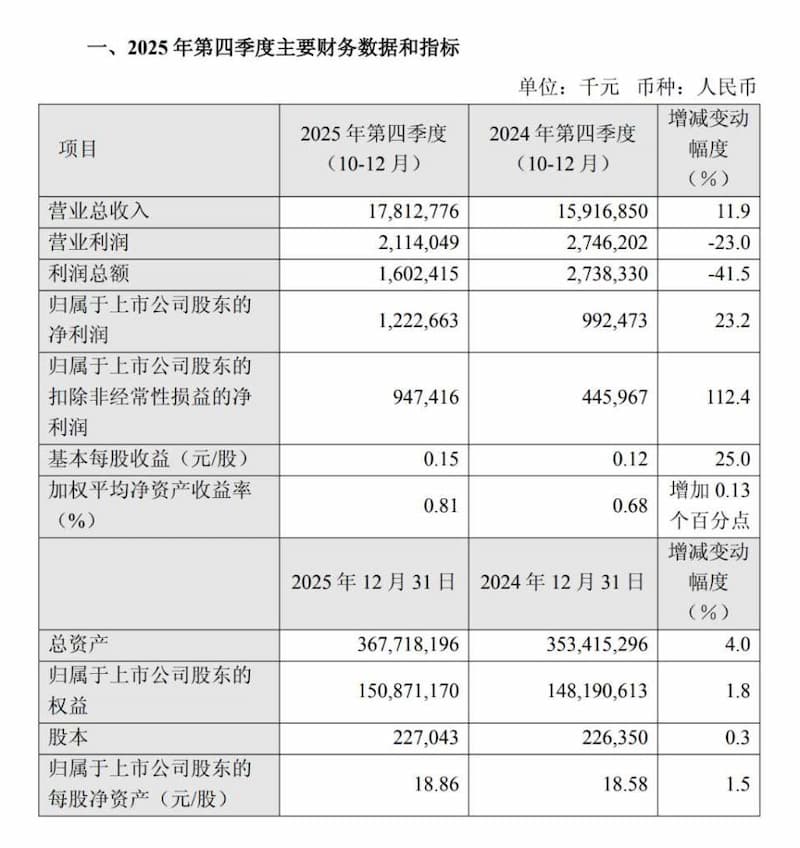

中芯國際週二(10 日)公布的第四季度利潤年增 60.7%,達 1 億 7,285 萬美元,超出分析師預期;營收上升 12.8% 至 24.9 億美元,也優於分析師預估的 24.2 億美元水準。

受惠於第四季表現亮眼,中芯國際 2025 年全年營收首度突破 90 億美元,達 93.3 億美元,較 2024 年的 80.3 億美元明顯成長,反映中國本土晶片訂單在科技自主政策推動下持續擴大。不過,去年第四季毛利率降至 19.2%,低於去年第三季的 22%,主要受到擴產帶來的折舊成本上升,以及較先進製程良率爬坡期間的壓力影響。

展望 2026 年第一季,中芯國際預期營收將與前一季大致持平,毛利率則落在 18% 至 20% 區間,顯示短期營運環境仍具挑戰。中芯國際今(11 日)股價下跌近 4%。

(首圖來源:shutterstock)