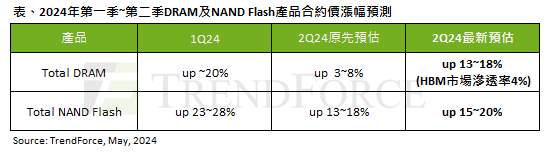

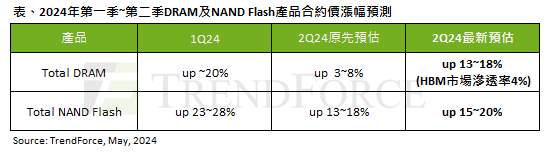

TrendForce 最新預估,

403地震發生前,TrendForce原先預估,

403震後,市場零星傳出有PC OEM供應商出於特殊考量,接受高昂的DRAM及NAND Flash合約價漲幅,但僅零星成交案件。至4月下旬,業者陸續完成新合約價議價後,漲幅較預期擴大,

TrendForce表示,原廠擔憂後續有HBM產能排擠效應,以三星(

同時,節能成為AI推論伺服器(AI Inference Server)優先考量,北美雲端服務業者(CSP)

(首圖來源:shutterstock)

第二季 DRAM 合約價漲幅上修至 13%~18%,NAND Flash 約 15%~20% |

|

作者

TechNews |

發布日期

2024 年 05 月 07 日 14:05 |

分類

半導體

, 國際貿易

, 記憶體

| edit

|

TrendForce 最新預估,

403地震發生前,TrendForce原先預估,

403震後,市場零星傳出有PC OEM供應商出於特殊考量,接受高昂的DRAM及NAND Flash合約價漲幅,但僅零星成交案件。至4月下旬,業者陸續完成新合約價議價後,漲幅較預期擴大,

TrendForce表示,原廠擔憂後續有HBM產能排擠效應,以三星(

同時,節能成為AI推論伺服器(AI Inference Server)優先考量,北美雲端服務業者(CSP)

(首圖來源:shutterstock)